La tecnología digital va a cambiar nuestra relación con el dinero y, para algunos países, la capacidad de gestionar sus economías

El dinero es una de las innovaciones más destacables de la humanidad. Hace posible el comercio de productos y servicios a través de grandes distancias geográficas, entre personas que pueden no conocerse y que no tienen ningún motivo particular para confiar una en la otra. Incluso se puede utilizar para transferir riqueza y recursos a lo largo del tiempo. Sin dinero, la industria y el comercio (en realidad, toda la actividad económica humana) estaría bastante limitada por el tiempo y el espacio.

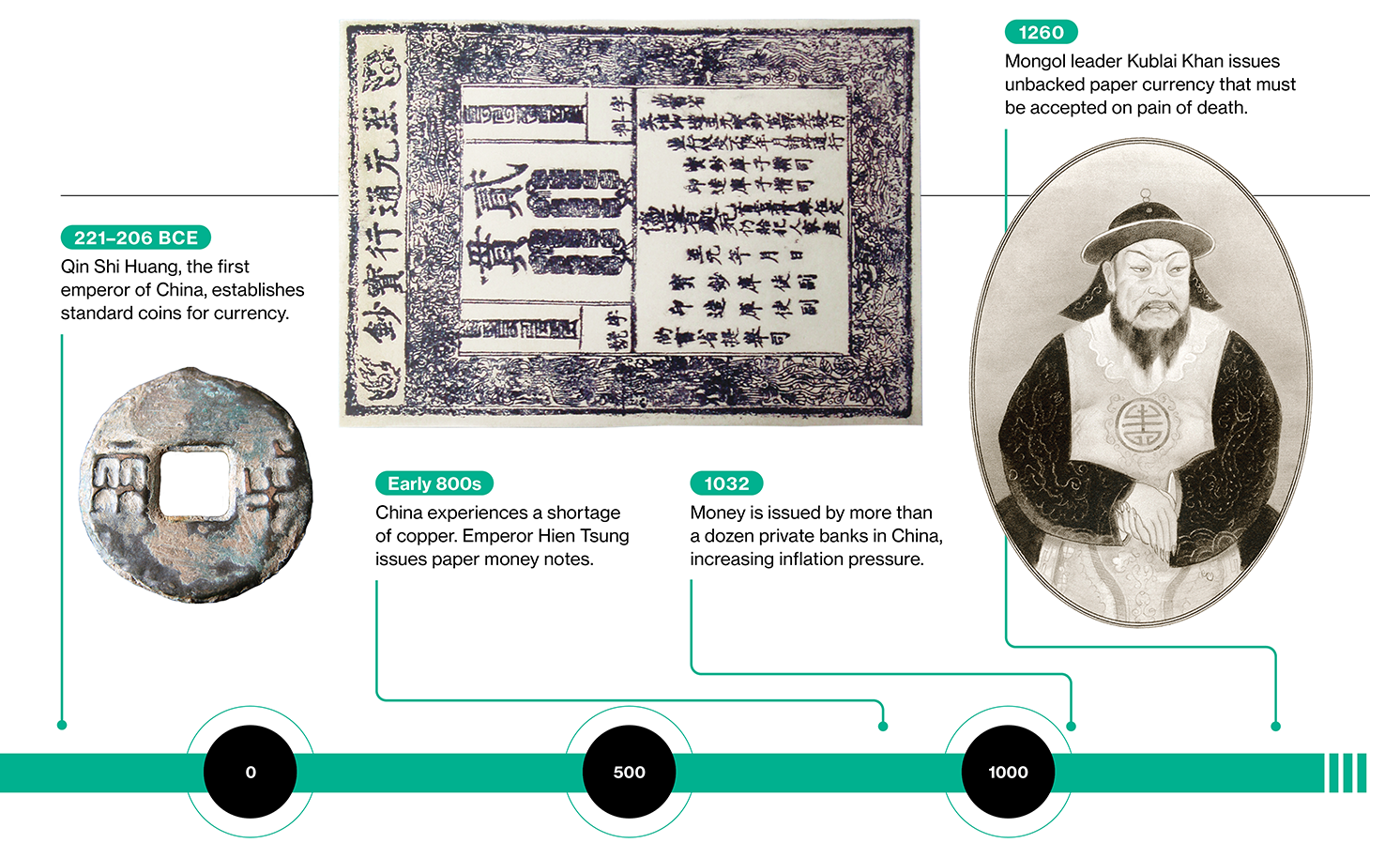

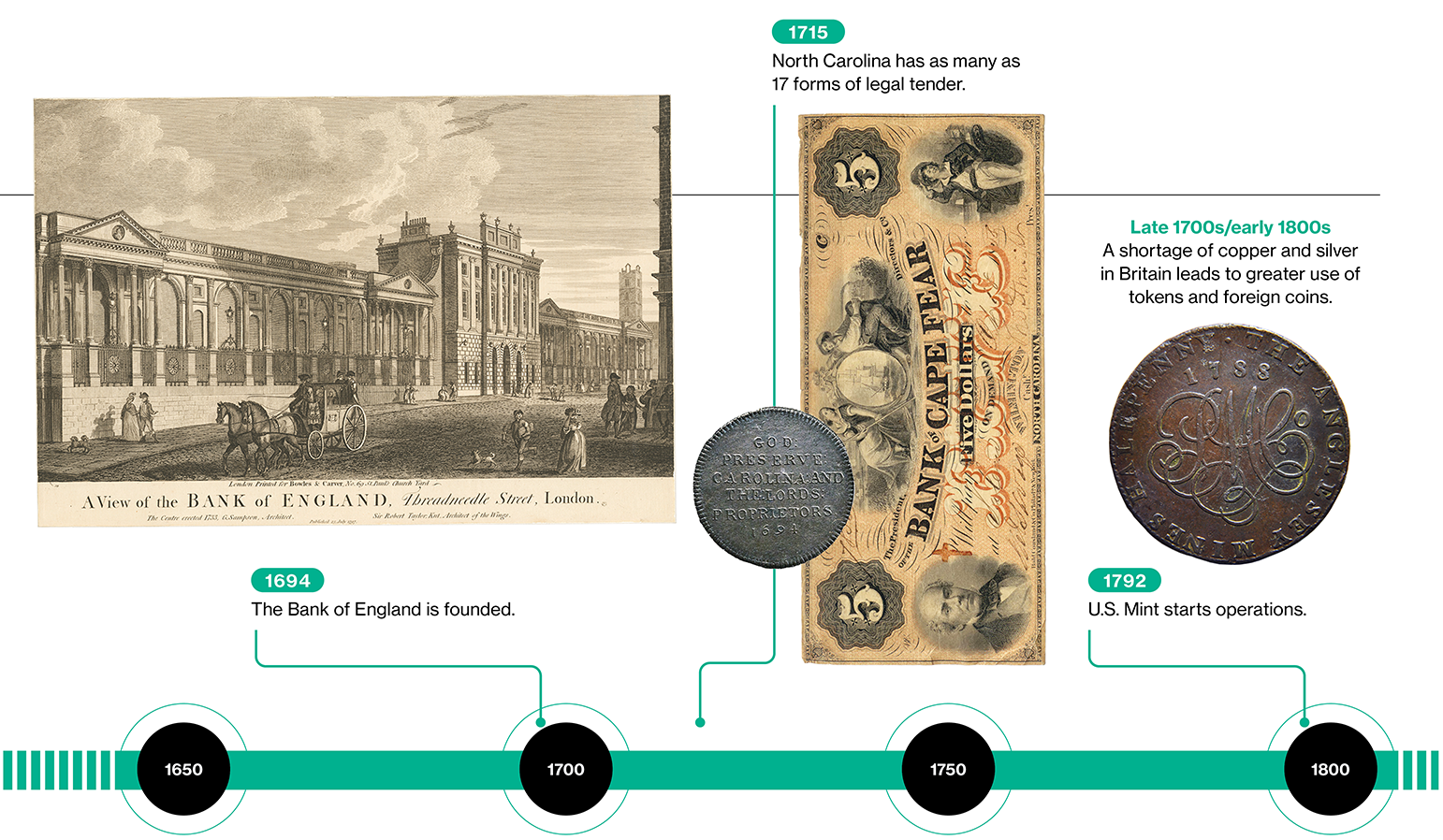

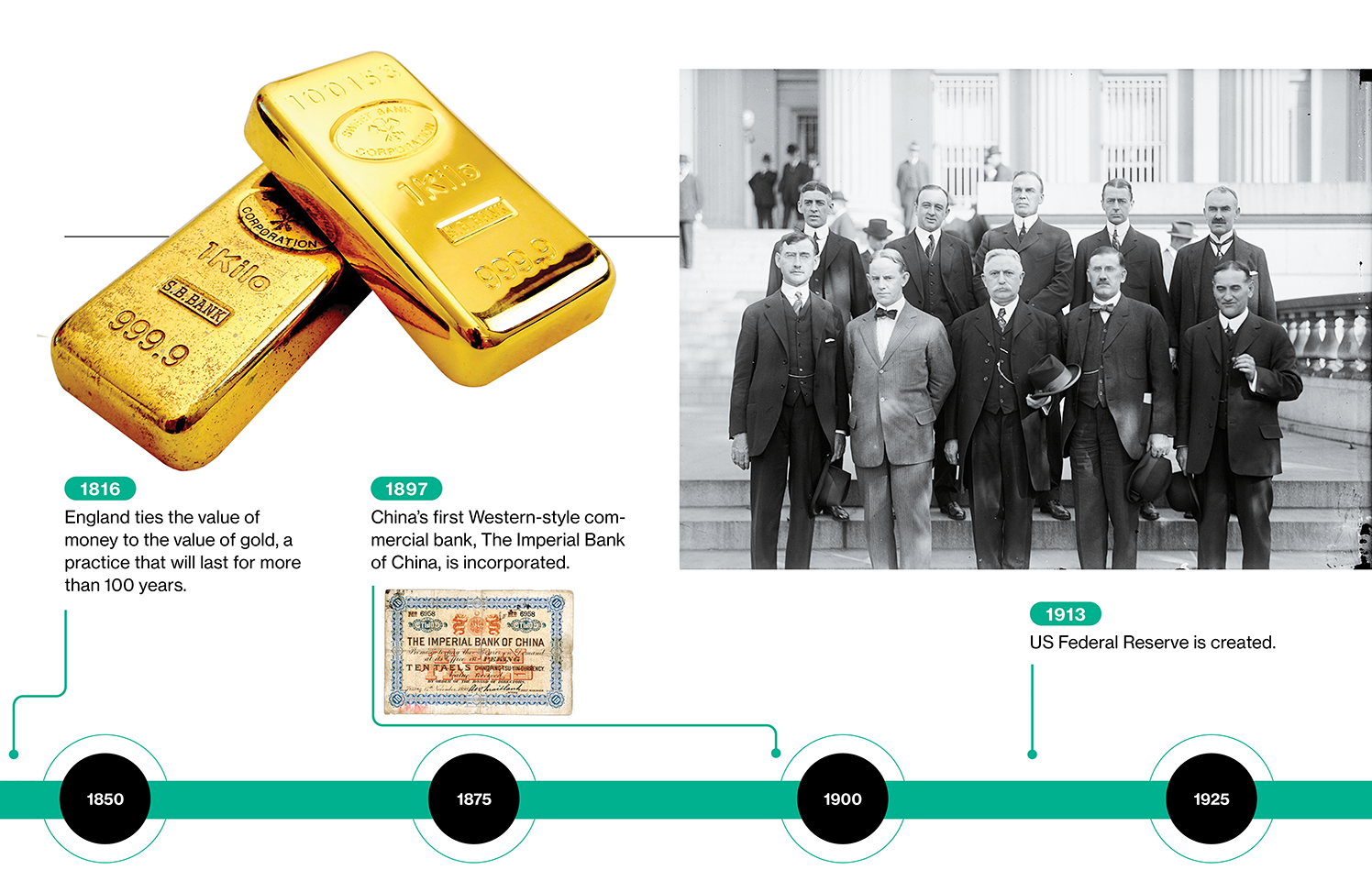

El privilegio de emitir dinero es sinónimo de poder económico. Por eso, no debería sorprender que la historia esté repleta de ejemplos de competición monetaria, tanto dentro de países como entre ellos. En el lugar en el que nació el primer papel moneda del mundo, China, compitieron durante muchos siglos las monedas emitidas por comerciantes privados y las de los gobiernos provinciales. De hecho, los billetes emitidos por los bancos gubernamentales y los privados coexistieron en China hasta la primera mitad del siglo XX.

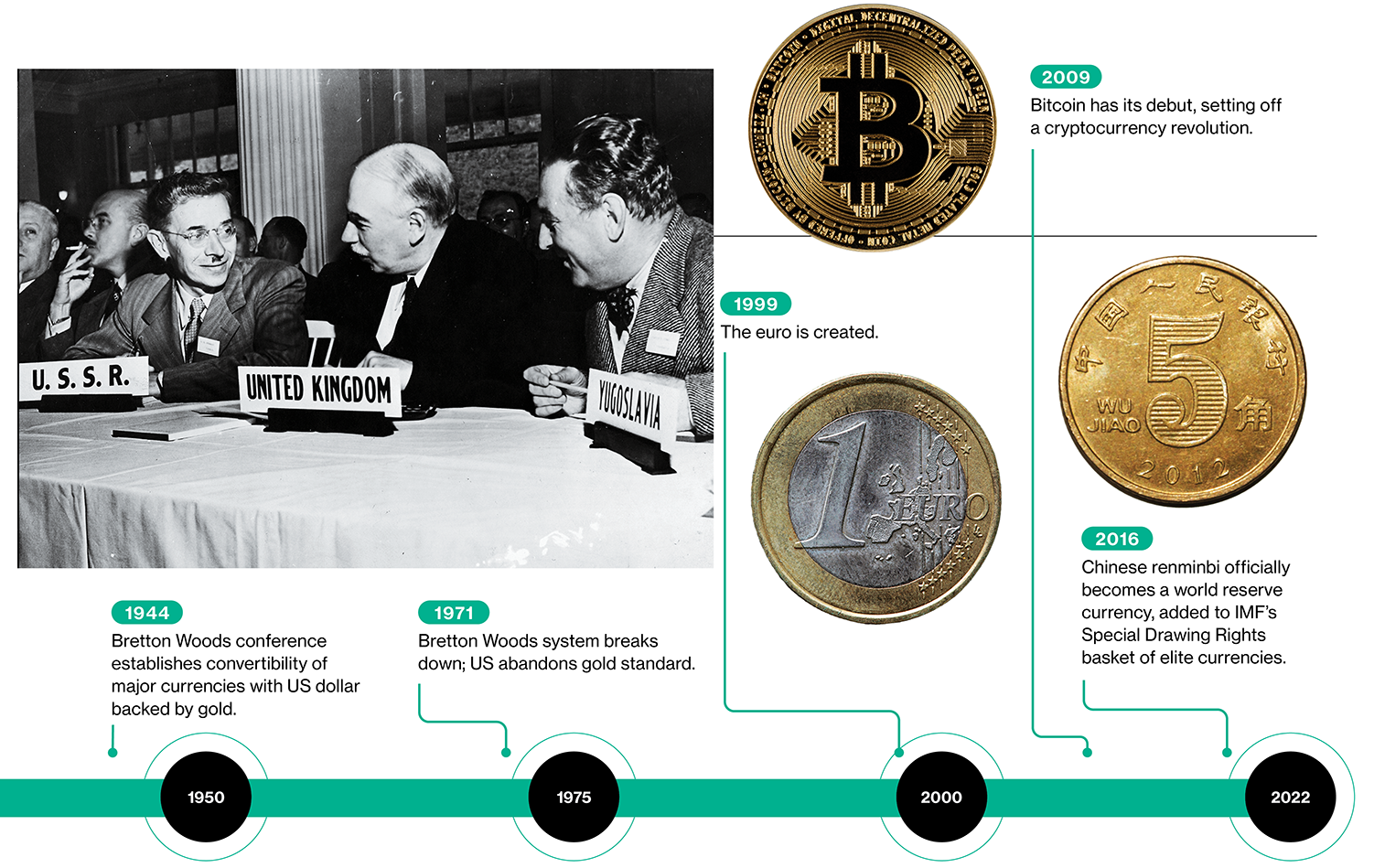

Lo que puso fin definitivo a esta competición fue la aparición de los bancos centrales, a los que se les otorgó el privilegio exclusivo de emitir moneda de curso legal y se les encomendó la tarea de mantener su estabilidad. Este cambio ocurrió bastante temprano en Suecia ya que el banco central más antiguo del mundo, el Riksbank, se estableció allí en el siglo XVII. En China, la competición desapareció con la fundación del Banco Popular de China en 1948, poco antes de la creación oficial de la República Popular China. Desde la creación de los bancos centrales, la competición ha sido principalmente internacional, y el valor relativo de las monedas dependía de la reputación y la estabilidad de los bancos centrales que las emitían.

Actualmente estamos entrando en otra era de alteración. El dinero en efectivo está desapareciendo sustituido por las tecnologías digitales que podrían transformar su propia naturaleza y capacidades. Hoy en día, el dinero del banco central sirve como unidad de cuenta, medio de cambio y depósito de valor a la vez. Pero las tecnologías digitales podrían provocar que esas funciones se separasen a medida que fuesen ganando terreno ciertas formas de dinero digital privado, entre las que se incluyen algunas criptomonedas. Ese cambio podría debilitar el dominio del dinero del banco central y desencadenar otra ola de competición monetaria, que podría tener consecuencias duraderas para muchos países, en particular aquellos con economías más pequeñas.

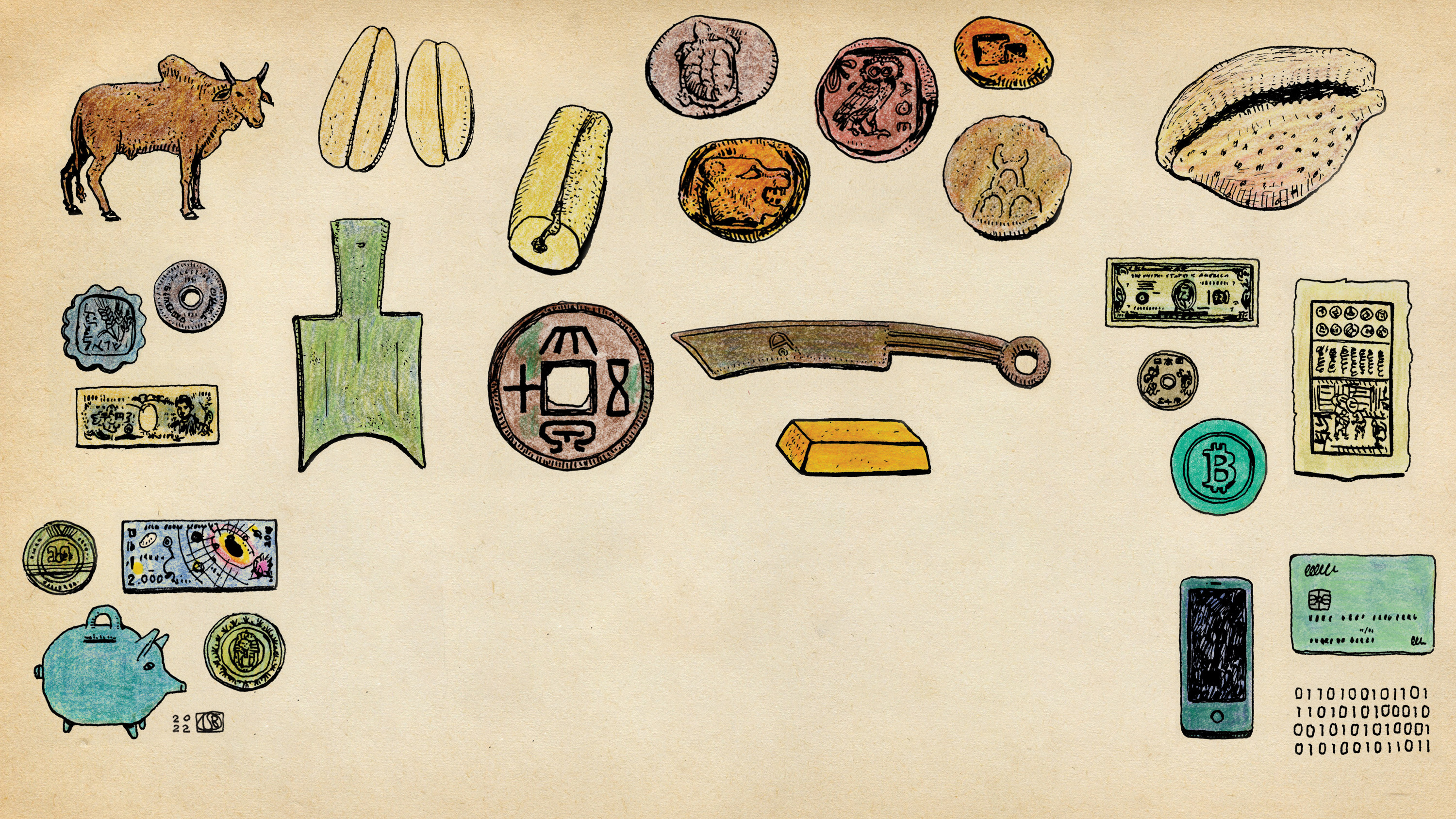

En las sociedades antiguas, algunos objetos como conchas, perlas y piedras se utilizaban como dinero. El primer papel moneda apareció en China en el siglo VII, en forma de certificados de depósito emitidos por los comerciantes de confianza, que respaldaban el valor de los billetes con reservas de productos básicos o metales preciosos. En el siglo XIII, Kublai Khan introdujo el primer papel moneda sin respaldo del mundo. Los billetes de su reino tenían valor simplemente porque Kublai decretó que todos sus súbditos tenían que aceptarlos como pago y les amenazó de muerte si no lo hacían.

Los sucesores de Kublai fueron menos disciplinados que él en el control de la emisión de papel moneda. Los gobiernos posteriores en China y en otros lugares cedieron a la tentación de imprimir dinero de forma imprudente para financiar los gastos del gobierno. Tal desenfreno generalmente conduce a subidas repentinas de la inflación o incluso a la hiperinflación, que en efecto equivale a una caída precipitada en la cantidad de bienes y servicios que se pueden comprar por una determinada suma de dinero. Este principio es relevante incluso en los tiempos modernos. Hoy en día, es la confianza en un banco central lo que asegura la amplia aceptación de sus billetes. Pero esta confianza se debe mantener a través de las políticas gubernamentales disciplinadas.

No obstante, a mucha gente el dinero en efectivo le parece bastante anacrónico. El manejo literal de dinero físico se ha vuelto cada vez menos común ya que nuestros teléfonos inteligentes nos permiten realizar pagos fácilmente. En tan solo unos años, ha cambiado la forma en la que pagan las personas de los países ricos como Estados Unidos y Suecia, así como los habitantes de los países más pobres como India y Kenia, incluso para hacer compras básicas. Este cambio puede parecer un posible impulsor de la desigualdad: si el dinero en efectivo desaparece, eso podría privar de sus derechos a los ancianos, a los pobres y a otras personas que tienen desventaja tecnológica. Sin embargo, en la práctica, los teléfonos móviles están casi saturados en muchos países. Y el dinero digital, si se implementa correctamente, podría ser una gran fuerza de inclusión financiera para las personas con poco acceso a los sistemas bancarios oficiales.

El dinero en efectivo todavía tiene algo de vida. Aunque los pagos sin contacto se volvieron más frecuentes durante la pandemia de covid-19, también creció la demanda de dinero en efectivo en las principales economías, como la estadounidense. La razón de este aumento de demanda del efectivo fue supuestamente porque la gente lo veía como una forma segura de ahorro. Muchos estados de EE UU cuentan con leyes para garantizar que se acepte el dinero en efectivo como forma de pago, algo que protegería a las personas que no pueden o no quieren pagar por otros medios. Pero los consumidores, las empresas y los gobiernos en general han recibido con agrado el cambio a las formas de pago digitales, especialmente porque las nuevas tecnologías las han vuelto más baratas y fáciles.

Sin embargo, el declive del dinero físico en efectivo, antes valorado como la forma de dinero más crucial, es solo una pequeña parte del rápidamente cambiante panorama financiero. Una de las fuerzas de cambio más drásticas ha sido el auge de las criptomonedas que han quebrantado los preceptos arraigados sobre el dinero y las finanzas.

Es posible que la criptomoneda que inició este auge, Bitcoin, no tenga mucho protagonismo en este futuro monetario.

Bitcoin se diseñó para permitir que las personas lleven a cabo transacciones a través de seudónimos (usando solo identidades digitales en lugar de las reales) y sin la intervención de un tercero de confianza, como un banco central o una institución financiera. En otras palabras, cualquier persona con un ordenador podría realizar transacciones, sin necesidad de una tarjeta de crédito o cuenta bancaria. Las monedas se emiten y las transacciones se validan a través de un algoritmo informático que se ejecuta de forma autónoma; la identidad de su creador sigue siendo desconocida hasta el día de hoy.

El momento de aparición de Bitcoin a principios de 2009, cuando la crisis financiera mundial había diezmado la confianza en los gobiernos y en los bancos, no pudo haber sido mejor. Pero incluso cuando ganó popularidad, Bitcoin tropezó en sus usos básicos. La volatilidad del valor de Bitcoin, con cambios bruscos de precios de un día para otro, lo ha convertido en un método de pago poco fiable. Además, resulta que esta criptomoneda no garantiza el anonimato: las identidades digitales de los usuarios se pueden relacionar, con un poco de esfuerzo, con sus identidades reales (en cierto modo, esto es algo bueno, ya que han disminuido considerablemente las transacciones de Bitcoin que antes alimentaban la dark web, donde se lleva a cabo un comercio deshonesto e ilícito). Hoy en día, Bitcoin y otras criptomonedas similares se han convertido en su mayoría en activos financieros especulativos con poco valor intrínseco y valoraciones altísimas que no están respaldadas por nada más que la fe de los inversores.

Pero está surgiendo una nueva generación de criptomonedas que promete solucionar muchos de los defectos de Bitcoin. Stablecoins son criptomonedas cuyo valor estable proviene del respaldo de reservas de dólares estadounidenses u otras monedas fiduciarias reconocidas. Stablecoins están proliferando y se consideran sistemas fiablesde pago digital fácilmente accesible que harán que los pagos nacionales e internacionales sean más baratos y rápidos. No obstante, a diferencia de Bitcoin, que está completamente descentralizado, los Stablecoins requieren que las transacciones sean validadas por la institución emisora, que podría ser un banco, una corporación o simplemente una entidad online. Esto significa que los usuarios deben confiar en esa institución para validar solo las transacciones legítimas y mantener las reservas adecuadas. Actualmente los reguladores no requieren de una verificación independiente de ninguna de esas acciones. Aun así, a pesar de su encomiable objetivo de satisfacer la demanda de mejores sistemas de pago, las stablecoins han planteado una serie de preocupaciones.

A pesar de todas estas dificultades iniciales, la revolución de las criptomonedas ha expandido las fronteras de las tecnologías de pago digital y se han convertido en una amenaza para los bancos centrales. Muchos de ellos han sido considerados durante mucho tiempo instituciones conservadoras resistentes a los grandes cambios y por ello ya están en la carrera digital.

Ante la creciente irrelevancia de sus monedas de papel, muchos bancos centrales de todo el mundo están intentando emitir su moneda en forma digital. Las principales economías como China, Japón y Suecia están experimentando con monedas digitales de bancos centrales (CBDC, por sus siglas en inglés), que en realidad son solo versiones digitales de las monedas que emiten como billetes. Las Bahamas y Nigeria ya han implementado su CBDC en todo el país. Otros países como Brasil, India y Rusia están en proceso de iniciar sus propios experimentos.

Algunos países ven las CBDC como una forma de ampliar el acceso al sistema financiero oficial; incluso las personas sin cuentas bancarias o tarjetas de crédito tendrían acceso a un sistema de pago digital seguro y económico. Otros países están creando su CBDC para aumentar la eficiencia y la estabilidad de los sistemas de pago digital. La e-krona de Suecia se presenta como un respaldo en caso de que, debido a problemas técnicos o problemas de confianza, falle el sistema de pago gestionado por las empresas del sector privado, que suele funcionar perfectamente en la mayoría de las circunstancias.

Las CBDC también podrían ayudar a mantener la relevancia de la moneda de los bancos centrales en los países donde los pagos digitales se han convertido en la norma. China, por ejemplo, promueve su renminbi digital en el momento en el que dos titanes financieros, Alipay y WeChat Pay, se esfuerzan por dominar el panorama de los pagos.

Las CBDC también tienen muchas otras ventajas. Podrían sacar de la sombra ciertos tipos de actividad económica y ponerlos en la red fiscal (a diferencia de las transacciones en efectivo, que a menudo no se declaran a las autoridades fiscales). Las monedas digitales de bancos centrales también podrían reducir la falsificación y dificultar el uso de dinero oficial para fines ilícitos como el blanqueo de dinero, el narcotráfico y la financiación del terrorismo. Por otro lado, podrían ser una amenaza ante esos mínimos restos de privacidad que aún disfrutamos porque, al fin y al cabo, todo lo digital deja rastro. Es probable que las transacciones que utilizan las CBDC sean auditables y rastreables, ya que ningún banco central querría permitir que su dinero se use para transacciones ilícitas.

¿Cómo será el mundo del dinero dentro de cinco o diez años? Podríamos imaginar un mundo en el que muchas personas tengan carteras digitales además de dinero en cuentas bancarias tradicionales. Las stablecoins jugarían un papel importante siendo gestionadas por empresas privadas y quizás una o más CBDC que las usarían según las condiciones globales. Por otra parte, nadie sabe cómo coexistirán las stablecoins y las CBDC. Meta (anteriormente Facebook), por ejemplo, había planeado lanzar su propia stablecoin. Pero el proyecto fue cancelado por los reguladores de EE UU, que estaban preocupados por los objetivos de Meta y por la posibilidad de que su stablecoin se pudiera usar para financiar transacciones ilícitas dentro y fuera de las fronteras nacionales.

Las stablecoins como forma de pago digital más eficientes y de fácil acceso podrían verse subvaloradas por las CBDC. Por el momento, las stablecoins parecen mantenerse firmes: había más de 30 en circulación en marzo de 2022, con un valor total de alrededor de 185.000 millones de dólares (174.342 millones de euros). Existe la posibilidad de que las stablecoins construidas sobre los ecosistemas comerciales a gran escala como el de Amazon puedan ganar una tracción significativa como medio de pago. En cualquier caso, en la medida en la que su estabilidad dependa de que estén respaldadas por monedas fiduciarias, es poco probable que las stablecoins se conviertan en depósitos de valor independientes. En otras palabras, se utilizarían principalmente porque serían medios de pago más baratos o más fáciles de usar.

Independientemente de cómo continúe, la revolución de la moneda digital tendrá consecuencias para el sistema monetario internacional. Por ejemplo, afectaría a los pagos transfronterizos que son inherentemente complicados porque involucran varias monedas, a las instituciones que usan diferentes protocolos tecnológicos y a los distintos conjuntos de regulaciones. Todo esto hace que los pagos internacionales sean lentos, costosos y difíciles de rastrear en tiempo real. Las criptomonedas, que se pueden compartir libremente a través de las fronteras, reducirán estos impedimentos, permitiendo el pago y la liquidación de manera casi instantánea. Incluso las CBDC podrían aliviar las fricciones si resultan disponibles para su uso internacional y si obtienen una amplia aceptación.

Los sistemas de pago internacionales más eficientes traerán una gran cantidad de beneficios. Por un lado, facilitarán y abaratarán el envío de remesas por parte de los migrantes económicos a sus países de origen, un proceso que actualmente cuesta de media el 6% del monto de la transacción, según el Banco Mundial. Los costes estimados son aún más altos para las remesas que se envían a los países de bajos ingresos, muchos de los cuales dependen de esos flujos de dinero para una gran parte del ingreso nacional.

En principio, el capital financiero podrá fluir más fácilmente dentro y entre los países hacia las oportunidades de inversión más productivas, elevando el bienestar económico mundial, al menos medido por el PIB y la capacidad de consumo. Pero facilitar los flujos de capital a través de las fronteras nacionales también supondrá algunos riesgos para muchos países y dificultará bastante más la gestión de sus tipos de cambio y economías.

Los desafíos resultantes serán especialmente complicados para los países más pequeños y menos desarrollados.

Las monedas nacionales emitidas por sus bancos centrales, especialmente aquellas que se consideran menos fáciles de usar o más volátiles en valor, podrían ser desplazadas por las stablecoins privadas y quizás también por las CBDC emitidas por las principales economías. Esto resultaría en una pérdida de soberanía monetaria: los bancos centrales menos dominantes perderían el control sobre la circulación del dinero en sus economías. El fenómeno de la dolarización, en el que una moneda extranjera fiable sustituye a una moneda nacional volátil (durante mucho tiempo la pesadilla de muchos países latinoamericanos), se podría intensificar con la proliferación de las monedas digitales. En los lugares como Irán y Turquía, ya hemos visto a personas usar criptomonedas para esquivar restricciones sobre las salidas de capital cuando las monedas perdían su valor, permitiéndoles sacar fondos de sus países y hacer inversiones más seguras en el extranjero.

Incluso se avecinan algunos cambios para las principales monedas de reserva, aunque el viejo sueño de muchos gobiernos de todo el mundo (derribar al dólar estadounidense de su pedestal como la moneda de reserva global dominante) probablemente seguirá siendo solo un sueño en el futuro previsible. De hecho, es probable que las stablecoins respaldadas por el dólar ganen una aceptación generalizada en relación con las stablecoins respaldadas por otras monedas, aumentando indirectamente su importancia relativa. Pero el renminbi digital está a punto de ganar terreno como método de pago, e incluso un aumento gradual y modesto en el uso del renminbi, junto con el crecimiento de las stablecoins, podría reducir la importancia de otras monedas de reserva, incluido el euro, la libra esterlina británica, el yen japonés y el franco suizo.

Cuando se trata de la función del dinero como medio de intercambio, podemos esperar una mayor competición entre las monedas privadas y fiduciarias. En principio, esto debería conducir a pagos más baratos y rápidos, lo que beneficiaría a los consumidores y las empresas, al mismo tiempo que motivaría a los emisores, ya sean privados u oficiales, a ser disciplinados para preservar el valor de sus monedas.

Pero hay que tener en cuenta que la tecnología puede tener consecuencias impredecibles. En vez de provocar una proliferación de monedas privadas y oficiales que compiten en igualdad de condiciones, la digitalización de las monedas podría concentrar aún más el poder económico. Si las principales monedas como el dólar, el euro y el renminbi están fácilmente disponibles en todo el mundo en su forma digital, podrían desplazar a las monedas de las naciones más pequeñas y menos poderosas. Las monedas digitales emitidas por grandes corporaciones, aprovechando los ya dominantes ecosistemas comerciales o de redes sociales de las empresas, también podrían ganar terreno. A menos que sean anuladas por los gobiernos, algún día podrían convertirse en reservas de valor independientes al renunciar a su respaldo de moneda fiduciaria. Esto podría crear aún más inestabilidad monetaria si los países acaben teniendo varios emisores de dinero, con monedas nacionales competidoras que fluctúan en valor.

Lo que sí es seguro es que el sistema monetario internacional se encuentra en el umbral de un cambio trascendental provocado por la revolución digital. Queda por ver si esto beneficiará a la humanidad en general o empeorará las ya existentes desigualdades nacionales y globales.

Eswar Prasad es profesor en la Escuela Dyson de la Universidad de Cornell, miembro principal de la Institución Brookings y autor de The Future of Money: How the Digital Revolution Is Transforming Currencies and Finance .